Departamento Internacional

Pocos temas en economía atraen más discusión entre economistas, empresarios y la opinión pública en general, que el endeudamiento de los gobiernos, y más en la República Dominicana. Este tema toma ahora aún más relevancia debido a la situación creada por la crisis pandémica del COVID-19, que unida a la pérdida de ingresos fiscales con la necesidad incrementar el gasto público para apoyar la economía, han provocado un aumento del endeudamiento en todos los países. Por ejemplo, acorde a las proyecciones del pasado mes de octubre del Fondo Monetario Internacional (FMI), la deuda pública global alcanzará 98.7 % del producto interno bruto (PIB) mundial en 2020, cifra que representa un incremento nada trivial de 15.7 puntos porcentuales con relación al nivel del año pasado. Por supuesto, la distribución del endeudamiento es remotamente distinta entre economías avanzadas y emergentes, cuyos niveles se esperan que alcancen 123.9 % del PIB y 62.5 % del PIB, respectivamente, este año.

En el caso específico de la República Dominicana, no es la primera vez que una crisis provoca un aumento en el nivel de endeudamiento. Como mostramos a continuación en la figura 1, la deuda pública consolidada (DPC) alcanzó su máximo histórico de 83 % del PIB en 1987, en un entorno de crisis económica que afectó toda Latinoamérica. Luego de una importante reducción, como fruto de la expansión económica de la década de 1990, la crisis financiera dominicana hace que la deuda pública incremente nuevamente desde 21.9 % del PIB en 2002 hasta 46.9 % del PIB en 2004. En la actualidad, la crisis del COVID-19 ha resultado en una caída de la actividad económica—estimada con el IMAE enero-octubre en -7.7 % interanual—que, junto a las medidas fiscales implementadas para apoyar a las empresas, a los hogares, y a los trabajadores, han implicado adiciones presupuestarias que podrían colocar el nivel de deuda dominicana alrededor de 68.1 % del PIB a final de 2020.

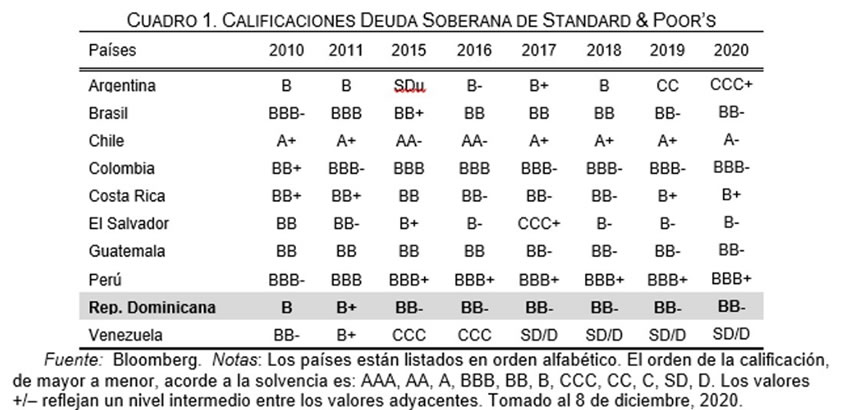

Vale destacar que, a pesar de esta situación, las tres principales agencias calificadoras mundiales—estas son Fitch Ratings, Moody’s y Standard & Poor’s- han decidido mantener la calificación crediticia de la deuda soberana dominicana (ver cuadro 1). La decisión de estas agencias no es fortuita y está basada en la fortaleza de los fundamentos macroeconómicos de la economía dominicana, los cuales atribuyen, entre otras cosas, a “la diversificación de los ingresos externos y su menor concentración con relación a otras economías dependientes del turismo” (Fitch Ratings, p. 3); a la “resiliencia económica” y el “dinamismo económico mostrado durante la última década” (Standard & Poors, p. 2). Todo esto, permite pronosticar que el país mantendrá “un crecimiento estable—en torno al potencial—para el periodo 2021-2022, similar al mostrado en años recientes” (Moody’s, p. 2).

Es importante señalar que el Gobierno mantiene un manejo activo del portafolio, lo cual incide de forma importante en la estabilidad de la calificación de riesgo, ya que dichas operaciones tienen el efecto de incrementar la madurez promedio del portafolio y disminuir los intereses del endeudamiento. Por ejemplo, con la reciente Operación de Manejo de Pasivos, realizada el pasado 8 de diciembre, el Gobierno logró una importante reducción del servicio de la deuda por un monto de US$ 427 millones en 2021 y una reducción total en el servicio de US$ 1,132 millones cuando se considera el periodo 2021-2025. En definitiva, esta operación tendrá como resultado mejorar aún más el perfil de riesgo soberano dominicano.

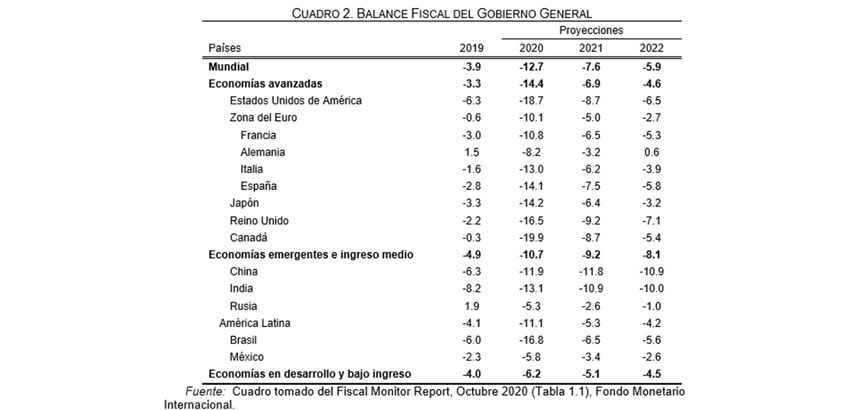

Por otro lado, las tres agencias calificadoras citadas anteriormente coinciden en señalar que el principal desafío económico dominicano es la aprobación de una reforma fiscal, lo cual redundaría favorablemente en la calificación crediticia y en garantizar la sostenibilidad del endeudamiento. Ciertamente, en los últimos años, la economía dominicana ha mantenido un déficit estructural del sector público no financiero (SPNF) estable, que promedió 2.1 % del PIB durante el quinquenio 2015-2019. Pero, la crisis generada por la pandemia podría colocar el déficit del SPNF por encima de 9 % del PIB en 2020 debido a las medidas tomadas, las cuales han sido siguiendo, junto al resto de la economía mundial, la receta de los organismos internacionales de financiamiento de endeudarse para hacer frente a la crisis sanitaria y salvar vidas. Esta es la realidad en la que se encuentran prácticamente todas las economías del planeta. Como muestra el cuadro 2, para el 2020, las estimaciones del FMI indican que el déficit general público, como porcentaje del PIB, alcanzará 18.7 % en los Estados Unidos, y 11.1 % en Latinoamérica. En el caso específico de la Unión Europea, los países miembros decidieron suspender el Pacto de Estabilidad y Crecimiento hasta finales de 2021, con el objetivo de incurrir en déficits más allá de los límites impuestos en el acuerdo, el cual podría rondar 10.1 % del PIB para los países de la Zona Euro, en 2020.

Ante esta situación, el presidente de la República, Luis Abinader, convocó el pasado mes de octubre al Consejo Económico y Social (CES) a los fines de iniciar las discusiones sobre el pacto eléctrico y fiscal—ambos entrelazados debido a la incidencia del déficit eléctrico en las cuentas públicas, los cuales denominó como “esenciales para las finanzas públicas” (Diario Libre, 8/10/2020). Este pacto, que requerirá el sacrificio de todos los actores en la sociedad—ciudadanos, empresas, y gobierno—deberá considerar el balance entre retornar gradualmente hacia una senda de sostenibilidad fiscal e impulsar la recuperación de la actual crisis económica y sanitaria. Como reconoció en un artículo reciente Gita Gopinath, economista jefe del FMI, “las medidas tomadas por los bancos centrales han sido esenciales para cubrir las necesidades de liquidez de las empresas y los hogares y para mantener empleos”, sin embargo, los problemas que enfrentan sectores que permanecen financieramente vulnerables, pero viables, pueden ser enfrentados de mejor forma con la política fiscal; por eso, “la política fiscal debe jugar un rol de liderazgo en la recuperación”. Más aún, las autoridades fiscales pueden ser activos en la recuperación económica combinando “programas de transferencias directas para sostener el consumo junto a inversiones de gran escala en proyectos de salud e infraestructura” (Gopinath, G., Financial Times, 2/11/2020).

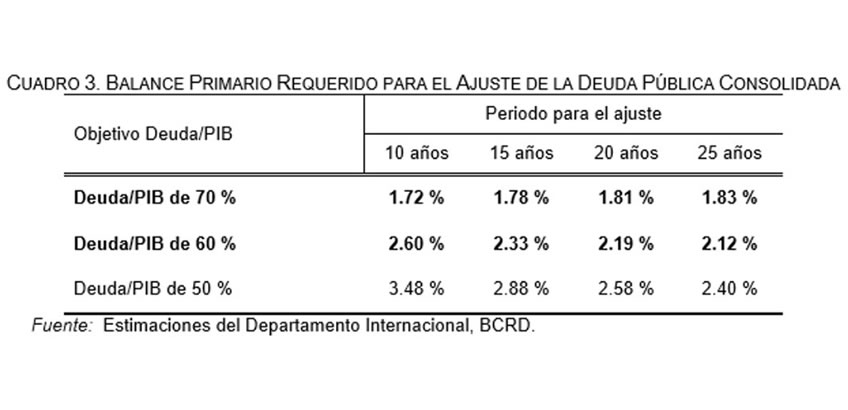

Sin lugar a dudas, el impulso fiscal requerirá de mayores ingresos, de financiamiento y de la reducción de gastos que puedan considerarse innecesarios, especialmente si se contempla estabilizar el nivel de endeudamiento, al menos en el mediano o largo plazo. Por ejemplo, como muestra el cuadro 3, para estabilizar la relación Deuda/PIB en torno al 70 %, el Gobierno requiere de un balance primario consolidado de 1.8 % del PIB en el largo plazo. Mientras que, para colocar el nivel de endeudamiento en una trayectoria descendente en el largo plazo, en 60 % del PIB, el balance primario podría rondar entre 2.0 % y 2.3 % del PIB. Para alcanzar un nivel de deuda de 50 % del PIB, similar al observado antes de la crisis pandémica, en un periodo de 25 años, se podría optar por un balance primario de 2.4 % del PIB.

Es importante destacar que, cualquiera que sea la estrategia y el posterior acuerdo alcanzado con el Pacto Fiscal, el Gobierno y los distintos actores de la sociedad deberán considerar el balance entre las reformas estructurales necesarias para la sostenibilidad de las finanzas públicas y la necesidad de continuar apoyando a las empresas, los hogares y los trabajadores, cuyos estímulos podrían desmontarse de forma gradual, a fin de garantizar la reactivación económica, tal como lo sugieren organismos internacionales, como el FMI.

Finalmente, los países que constituyen el motor de la economía mundial han iniciado un rápido proceso de recuperación económica mostrando, en el tercer trimestre de 2020, tasas de crecimiento de 7.4 % en los Estados Unidos de América, 12.6 % en la Zona Euro, ambos inter-trimestral, y 4.9 % en China, de forma interanual, lo que aumenta las perspectivas de recuperación en el resto de países del mundo. Estas perspectivas resultan más alentadoras si consideramos que con el inicio de la aplicación de las vacunas contra el COVID-19, es posible que la crisis sanitaria sea pronto asunto del pasado. En el caso de la República Dominicana, el crecimiento inter-trimestral fue de 11.0 % en el tercer trimestre de 2020, lo que indica que la economía dominicana está tomando una tendencia de recuperación. Además, el flujo de divisas en la economía continua en aumento, con unas remesas que alcanzaron los US$ 7,347 millones a noviembre de 2020—cifra que representa un incremento de 14.3 % con respecto al mismo del año anterior—y un nivel de inversión extranjera directa (IED) que se espera supere los US$2,500 millones al cierre de 2020. Esto ha facilitado mantener la estabilidad relativa del tipo de cambio en los últimos cuatro meses y acumular un total de reservas internacionales de alrededor de US$ 10,000 millones, equivalentes a cerca del 13 % del PIB o 6 meses de importaciones, indicadores muy por encima de los límites recomendados por el FMI. Todos estos logros económicos han sido dentro de un ambiente de baja inflación, que se ha mantenido en torno al objetivo de 4 % +/- 1 %, establecido en el Programa Monetario. Esto significa que, tal como señalamos anteriormente, el país tiene sólidos fundamentos macroeconómicos, tanto en el orden monetario como fiscal.

El Gobierno dominicano está consiente de su realidad fiscal y sanitaria, y en ese sentido, transita por la dirección correcta, como avalan el FMI y las principales agencias calificadoras de riesgo crediticio. No se puede perder de vista que este es el momento de seguir apoyando la economía, especialmente aquellos sectores que han sido fuertemente golpeados como el turismo, proveyendo tanto la liquidez necesaria, a través de la política monetaria del Banco Central, y la asistencia directa a las familias dominicanas, mediante una política fiscal que aplique oportunos y efectivos programas sociales y que a la vez promueva la inversión pública en proyectos de infraestructura que beneficien el país en el mediano y largo plazo.